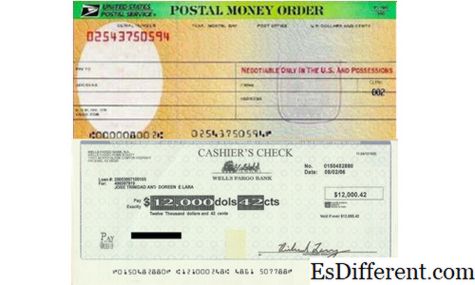

Check Cashier at Certified Check

Ang mga tseke at sertipikadong tseke ng cashier ay isang paraan ng pagbabayad na itinuturing na ligtas at maaasahan kung ihahambing sa mga personal na tseke o salapi. Ang parehong mga tseke ay nagbibigay ng mga garantiya laban sa pagbabayad at pahintulutan ang nagbebenta na partido na ipatupad ang transaksyon sa mabuting pananampalataya sa pamamagitan ng paghahatid ng mga kalakal at serbisyo bago ang pagbabayad ay ginawa. Ang mga tseke na ito ay kinakailangan sa iba't ibang mga sitwasyon, tulad ng, sa isang online na transaksyon sa negosyo, sa isang legal na kasunduan o upang gawing down payment.

Ang bawat pagpipilian sa pagbabayad ay may mga benepisyo at kakulangan nito. Samakatuwid, dapat mong malaman ang pagkakaiba sa pagitan ng dalawang mga pagpipilian sa pagbabayad bago matapos ang ginustong mode ng pagbabayad para sa iyong transaksyon sa negosyo.

Certified Check

Ang mga sertipikadong tseke ay tinatawag na "certified", dahil ang bangko ng nagbabayad ay may kasamang garantiya sa mga tseke na magagamit ang mga pondo kapag natanggap ang tseke. Ang partido na dapat gawin ang pagbabayad at ang bangko na kasangkot sa isang transaksyon ay kinakailangan upang i-endorso ang sertipikadong tseke upang magdagdag ng dagdag na layer ng proteksyon para sa partido na tumatanggap ng isang pagbabayad. Ang pirma ng isang bangko ay kumakatawan sa pangako ng pangatlong partido na nagpapatunay ng pagkakaroon ng mga pondo laban sa isang partikular na tseke.

Ang tumatanggap ay maaaring kumuha ng isang legal na aksyon laban sa partido na may pananagutan na gumawa ng pagbabayad at laban sa bangko kung ang mga tseke ay hindi tinatanggap o kung walang pera na magagamit, at pareho ng mga partido na ito ay gaganapin responsable dahil sa hindi makagawa ng pagbabayad. Gayunpaman, ang bangko ay walang legal na pananagutan na gumawa ng pagbabayad kung ang pirma ng banko ay fraudulently na ginagamit sa isang sertipikadong tseke o kung ang tseke ay nananatiling natitirang para sa higit sa isang tinukoy na tagal ng panahon.

Check Cashier

Ang tseke ng cashier, sa kabilang banda, ay higit pang pinatataas ang proteksyon para sa partido ng tatanggap at dalhin ito sa isa pang antas sa pamamagitan ng pagbubukod ng nagbabayad mula sa buong sitwasyon. Ang tseke na ito ay nagbabago sa buong pasanin ng pagbabayad sa bangko. Kapag ang isang tao ay bumibili ng tseke ng cashier, ang bangko ay maaaring magbayad ng cash, o kumuha ng pera mula sa account ng nagbabayad. Kaya, ang bangko na kasangkot sa isang transaksyon ay bawasan ang cash mula sa account ng nagbabayad kapag humiling sila ng tseke ng cashier, at samakatuwid, gumawa ng pagbabayad laban sa tseke mula sa sarili nitong mga reserba sa pagtubos.

Pagbabayad ng mga tseke

Ang sertipikadong tseke ay gumagana tulad ng isang regular na tseke. Halimbawa, ang isang tao na inaangkin na gumawa ng pagbabayad laban sa tseke ay hindi maaaring bayaran o parangalan ang tseke. Ngunit sa kaso ng tseke ng cashier, ang tao ay nagbayad nang maaga, kaya pinangako ng bangko na pondohan ang tseke kung gusto ng cash receipt.

Signatory ng Mga tseke

Ang nagbabayad ay may pangunahing responsibilidad na mag-sign sa sertipikadong tseke. Gayunpaman, mayroong ilang mga kaso kung saan ang embahada ng bangko ay nagpapatunay sa sertipikadong tseke upang kumpirmahin ang opisyal na sertipikasyon. Sa ilang mga kaso, ang bangko ay maaari ring tumagal ng responsibilidad upang tatakan ang halaga ng mukha ng isang sertipikadong tseke upang maiwasan ang anumang mga pagbabago. Samantalang, sa kaso ng tseke ng cashier, ang nagbabayad ay gumagawa ng kabayaran na katumbas sa halaga ng mukha ng tseke nang maaga, kaya ang pangunahing responsibilidad na mag-sign sa tseke ay namamalagi sa isang bangko. Ang halaga ng mukha ng tseke ng cashier ay binanggit sa tseke, kaya hindi maaaring baguhin ito ng bangko.

Tagal ng mga tseke

Ang isang sertipikadong tseke ay may naka-attach na limitasyon sa oras na ito, at kaya kung ito ay walang bisa pagkatapos ng 60 hanggang 90 araw, ang isang tatanggap ay hindi makapag-cash ito pagkatapos ng panahong iyon. Sa kabilang banda, ang tseke ng cashier ay maaaring o hindi maaaring magkaroon ng limitasyon sa oras na naka-attach sa ito dahil depende ito sa kasangkot sa bangko. Kaya, maingat na repasuhin ng tatanggap ang mga tuntunin ng tseke upang malaman kung mayroon itong expiry period.